Banyak yang merasa bahwa ekspor itu membutuhkan modal yang besar. Ini juga yang membuat para pelaku UKM takut dengan keterbatasan modal yang ada. Jika sahabat UKM merasakan hal ini, penting untuk membaca artikel ini.

Apakah sahabat UKM tahu bahwa Presiden Joko Widodo pada Juni 2019 lalu, telah menerbitkan PP Nomor 43 Tahun 2019 tentang Kebijakan Dasar Pembiayaan Ekspor Nasional (PEN)? PP ini ditandatangani untuk mendorong perekonomian nasional melalui sektor perdagangan luar negeri yang berorientasi pada pengembangan ekspor nasional.

Baca Juga: Harga Patokan Ekspor

PP ini ditujukan termasuk untuk usaha skala UMKM dan Koperasi yang melakukan kegiatan ekspor. Yang dimaksud kegiatan ekspor disini mencakup ekspor langsung (direct export), ekspor tidak langsung (indirect export), dan kegiatan penunjang ekspor lainnya. Selain itu, fasilitas ini juga dapat diberikan kepada pelaku ekspor yang berdomisili di luar Indonesia dan kepada badan usaha yang baru dibangun (startup).

Menarik bukan untuk menilik fasilitas pembiayaan ekspor ini? Yuk kita bahas disini sehingga sahabat UKM tidak takut lagi dengan keterbatasan modal untuk ekspor.

Mengenal Jenis-Jenis Pembiayaan Ekspor

Sahabat UKM pertama-tama harus mengetahui apa saja jenis pembiayaan untuk ekspor. Pada dasarnya terdapat dua jenis pembiayaan secara umum, yaitu Pre-Shipment Financing (Sebelum Pengiriman) dan Post-Shipment Financing (Setelah Pengiriman).

1. Pre-Shipment Financing

Pembiayaan kepada eksportir untuk memenuhi kebutuhan modal kerja pada tahapan kegiatan produksi (termasuk pembelian bahan baku), sebelum pengiriman atau pengapalan barang ekspor dilakukan.

Disini bisa dibagi lagi menjadi beberapa tipe pembiayaan, diantaranya

- Kebutuhan Impor: Pembiayaan diberikan kepada eksportir untuk melakukan kegiatan impor bahan baku yang digunakan dalam kegiatan produksi barang ekspor.

- Kebutuhan Modal Kerja Transaksional: Pembiayaan diberikan kepada eksportir yang bersifat jangka pendek untuk memenuhi satu siklus bisnis produksi.

- Kebutuhan Modal Kerja Non-Transaksional: Pembiayaan diberikan kepada eksportir yang bersifat jangka panjang untuk memenuhi proyeksi kebutuhan kedepannya, dengan diberikannya fasilitas plafond (pagu) kredit.

2. Post-Shipment Financing

Pembiayaan kepada eksportir untuk memenuhi kebutuhan modal kerja setelah pengiriman atau pengapalan barang ekspor dilakukan, ketika belum ada pembayaran dari pihak pembeli/importir.

Baca Juga: Document Against Payment

Tujuan di sini adalah untuk immediate payment (pembayaran cepat), sehingga eksportir tidak perlu menunggu lama pembayaran dari pembeli/importir. Ini berlaku untuk metode pembayaran Letter of Credit (L/C) atau lainnya (non L/C). Baca artikel Mengenal Metode Pembayaran Ekspor untuk mengetahui lebih lengkap tentang ini.

Namun, terdapat risiko dalam pembiayaan Post-Shipment yang bisa disebabkan oleh beberapa faktor di negara pembeli/importir, diantaranya adalah:

- Pembeli/importir atau bank yang digunakan pembeli/importir mengalami suatu masalah dalam pembayaran.

- Tidak stabilnya negara pembeli/importir.

- Ketidaksesuaian dokumen ekspor.

Jika terjadi kegagalan pembayaran oleh pihak pembeli//importir atau bank penerbit L/C, maka kewajiban pembayaran biasanya akan tetap menjadi beban pihak eksportir.

Pembiayaan ini juga memiliki menjadi beberapa tipe untuk diketahui, yaitu:

- Export Receivables Negotiation: Pengambilalihan atau pembelian piutang ekspor

- Export Receivables Discounting: Pembayaran atau pembiayaan piutang ekspor sebelum jatuh tempo

- Forfaiting: Penyediaan dana kepada eksportir dengan membeli barang-barang yang telah dijual sebelumnya oleh eksportir tersebut kepada suatu pembeli/importir, tetapi eksportir belum menerima pembayarannya.

- Factoring: Penjualan piutang dagang eksportir untuk mendapatkan uang tunai, namun disini biasanya eksportir hanya menerima pembayaran sebesar 75%-85%.

Cara Pengajuan Pembiayaan Ekspor

Jika teman-teman ingin mengajukan pembiayaan ekspor ini, maka hanya ajukan permohonan kredit kepada bank dalam bentuk fasilitas pembiayaan ekspor. Kemudian, setelah fasilitas pembiayaan ekspor disetujui, kita dapat melakukan penarikan pinjaman dalam bentuk pembiayaan ekspor dalam jumlah plafond (pagu) kredit yang diberikan.

Pengajuan penarikan pinjaman ini harus disertai dokumen ekspor yang disyaratkan, seperti Letter of Credit (L/C), Faktur, Documentary Collection, atau dokumen ekspor lainnya.

Baca Juga: Letter of Credit (L/C)

Sahabat UKM masih bingung? Yuk kita coba bahas bagaimana prosedur pembiayaan ekspor ini dengan membandingkan pembayaran menggunakan L/C dan non-L/C.

1. Prosedur pembiayaan ekspor menggunakan L/C

- Setelah adanya kontrak penjualan, importir mengirimkan aplikasi L/C ke bank importir (issuing bank). Lalu, bank importir menerbitkan L/C dan mengirimkannya ke bank eksportir (advising bank).

- Bank eksportir menyampaikan L/C dan memberikan pembiayaan Pre-Shipment kepada eksportir.

- Setelah barang dikirim dari eksportir ke importir, maka dokumen ekspor yang disyaratkan dikirim ke bank eksportir. Kemudian, bank eksportir memberikan pembiayaan Post-Shipment kepada eksportir.

- Dokumen ekspor tersebut dikirimkan kepada bank importir, sehingga bank importir melakukan pembayaran piutang ekspor kepada bank eksportir. Importir pun juga melakukan pembayaran piutang ekspor untuk dapat menerima dokumen ekspor tersebut.

2. Prosedur pembiayaan ekspor tidak menggunakan L/C

- Setelah adanya kontrak penjualan, bank eksportir memberikan pembiayaan Pre-Shipment kepada eksportir.

- Setelah barang dikirim dari eksportir kepada importir, maka bank eksportir memberikan pembiayaan Post-Shipment kepada eksportir.

- Importir membayar piutang ekspor tersebut kepada bank eksportir melalui perantara bank importir.

Mengenal Institusi Pembiayaan Ekspor

Pada dasarnya saat ini sudah banyak Bank Umum dan lembaga keuangan lainnya yang menyediakan produk pembiayaan ekspor untuk pelaku UKM. Jadi, sahabat UKM hanya perlu menanyakan ke bank masing-masing mengenai fasilitas pembiayaan ekspor yang ditawarkan.

Baca Juga: Strategi Komunikasi Efektif Menjangkau Peluang Pasar Global

Namun sahabat UKM paling penting untuk mengetahui lembaga keuangan milik pemerintah RI yang menjadi pelaksana khusus dalam pembiayaan ekspor ini. yaitu LPEI dan ASEI.

1. Lembaga Pembiayaan Ekspor Indonesia (LPEI)

LPEI atau juga disebut Indonesian Eximbank adalah suatu lembaga yang dibentuk oleh pemerintah RI untuk memberikan fasilitas kepada pelaku usaha dalam rangka meningkatkan kegiatan ekspor nasional (berdasarkan UU No. 2 Tahun 2009).

Berikut beberapa tipe fasilitas yang diberikan LPEI kepada pelaku usaha:

- Memberikan bantuan dalam bentuk pembiayaan untuk kegiatan produksi barang, jasa, atau lainnya yang terkait ekspor.

- Menyediakan pembiayaan bagi transaksi atau proyek yang dikategorikan tidak dapat dibiayai oleh perbankan, tetapi mempunyai prospek untuk dilakukan ekspor

- Membantu bank atau lembaga keuangan dalam penyediaan pembiayaan bagi eksportir yang potensial.

Pada aturan baru pembiayaan ekspor PP No. 43 Tahun 2019 juga dikatakan bahwa LPEI adalah pelaksana utama pembiayaan ekspor dalam bentuk pembiayaan, penjaminan, dan asuransi. Lalu, LPEI juga dapat menyediakan jasa konsultasi; melakukan restrukturisasi pembiayaan ekspor, melakukan reasuransi; dan melakukan penyertaan modal.

Selain bertindak sebagai eximbank, menurut PP ini, LPEI juga bertindak sebagai export credit agency bagi negara RI melalui kerja sama dengan eximbank dan export credit agency negara lain.

Baca Juga: Cara Menghitung Biaya dan Harga Ekspor

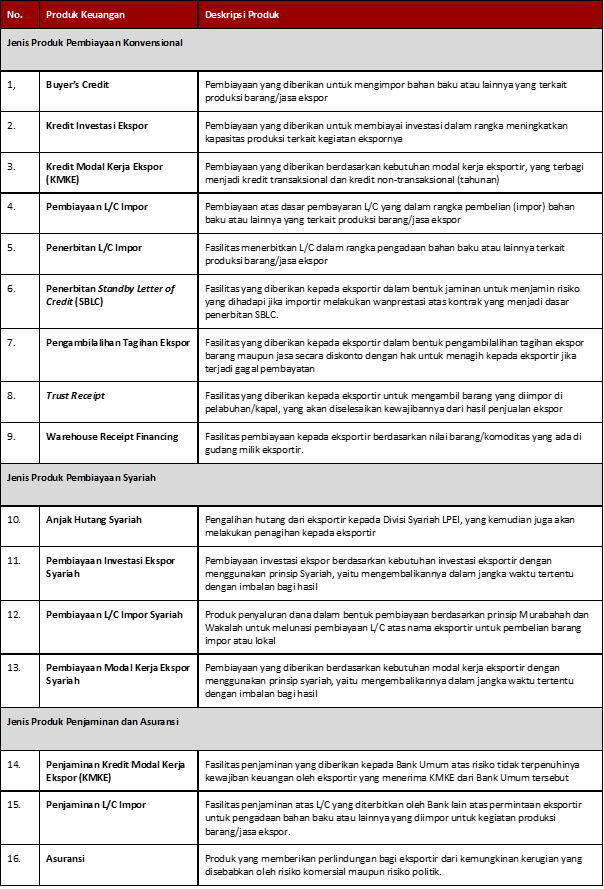

LPEI menawarkan berbagai ragam produk dalam pembiayaan ekspor, dari pembiayaan konvensional, pembiayaan syariah, sampai penjaminan yang dapat membantu pelaku UKM melakukan ekspor. Untuk lebih jelasnya, sahabat UKM dapat melihat tabel dibawah ini.

Untuk mengetahui lebih detail mengenai produk pembiayaan ekspor yang ditawarkan LPEI ini, sahabat UKM bisa langsung ke website LPEI di http://www.indonesiaeximbank.go.id/

2. Asuransi Ekspor Indonesia (ASEI)

PT. (Persero) Asuransi Ekspor Indonesia (ASEI) didirikan oleh pemerintah RI pada tahun 1985, untuk mendukung pengembangan ekspor non-migas nasional berdasarkan Peraturan Pemerintah No. 20 Tahun 1983.

Berbeda dengan lembaga asuransi umum lainnya, ASEI hanya memiliki produk khusus yang menanggung risiko kegagalan pelunasan pembayaran ekspor, baik itu pada pembayaran kembali kredit ekspor yang disalurkan bank kepada eksportir, maupun pembayaran transaksi ekspor dari importir kepada eksportir.

Produk asuransi dari ASEI ini sangat bermanfaat bagi pelaku UKM untuk mengekspor ke negara dengan risiko tinggi. Apalagi, sekarang semakin meningkatnya kompetisi dalam pasar ekspor sehingga penjualan dengan cara pembayaran kredit menjadi semakin penting dalam memenangkan transaksi penjualan.

Baca Juga: Aplikasi Berbagai International Commercial Terms dalam Ekspor

Oleh karena itu, ASEI membantu pelaku UKM dalam mengatasi risiko pembayaran ekspor sekaligus mendorong melakukan penetrasi ke pasar ekspor yang baru. ASEI juga memberikan fasilitas asuransi kredit bagi perbankan untuk mendorongnya meningkatkan kredit kepada eksportir.

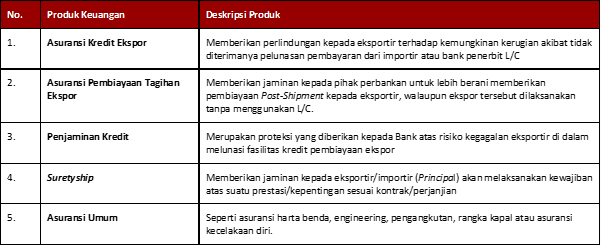

ASEI memiliki berbagai produk keuangan yang ditawarkan kepada eksportir yang dapat dilihat di tabel bawah ini.

Untuk mengetahui lebih detail mengenai produk pembiayaan ekspor yang ditawarkan ASEI ini, sahabat UKM bisa langsung ke website ASEI di http://www.asei.co.id/id/

Sekian pembahasan kali ini. Saatnya sekarang kita gunakan fasilitas pembiayaan ekspor ini untuk bisa menggaet importir sebanyak-banyaknya, karena pastinya importir lebih memilih pembayaran yang menguntungkan baginya.

Baca Juga: Strategi untuk Meningkatkan Ekspor Indonesia

Jadi, dengan adanya fasilitas pembiayaan ekspor ini, jelas kita akan lebih mudah dalam melakukan melakukan pemenuhan modal kerjapada produksi dan pengiriman, tanpa adanya pembayaran terlebih dahulu dari importir. Bahkan, kita pun juga tidak perlu terlalu takut akan risiko kegagalan bayar dari importir dengan adanya fasilitas asuransi.

Jadi, apakah sahabat UKM masih takut dengan keterbatasan modal untuk ekspor? Segera kontak langsung mengenai pembiayaan ekspor ini, khususnya kepada LPEI dan ASEI.

Jika merasa artikel ini bermanfaat, yuk bantu sebarkan ke teman-teman Anda. Jangan lupa untuk like, share, dan berikan komentar pada artikel ini ya Sahabat Wirausaha.

Referensi:

Dukung UKM Indonesia

Terima kasih telah membaca. Jika konten ini bermanfaat, dukung kami untuk terus menyajikan informasi berkualitas bagi UMKM Indonesia.